Nota Técnica Contábil de Clarificação 026/2024 – A contabilização dos haveres em resolução de uma sociedade, precificado pela via do balanço de determinação

Nota Técnica Contábil de Clarificação 026/2024

Prof. Me. Wilson A. Zappa Hoog [i]

Ementa: A contabilização dos haveres em resolução de uma sociedade, precificado pela via do balanço de determinação.

Introdução: A presente Nota Técnica[1] tem por objetivo clarificar e prestar uma orientação científica contábil, em relação à seguinte questão fática técnico-científica contábil:

Como deve ser efetuada a contabilização dos haveres/deveres de sócio de sociedade limitada e/ou acionista de sociedade anônima de capital fechado, que deixa de ser sócio/acionista e passa a ser credor e/ou devedor da sociedade a partir do pedido de retirada e precificação dos haveres pela via do balanço de determinação nos termos do Art. 606 do CPC, nele incluído todos os ativos e passivos a preço de saída, inclusive o fundo de comércio internamente desenvolvido?

- Contextualização e os consulentes:

Os consulentes, representantes das sociedades limitadas e sociedades anônimas de capital fechado, cuja identidade e dados estão protegidos pelo sigilo, nos termos do artigo 207 do CPP e da LGPD, Lei 13.709/2018, necessitam, à luz da ciência da contabilidade e do CC/2002, do CPC/2015 e da Lei 6.404/1976, para fins do afastamento de interpretações ambíguas ou polissêmicas, uma pronúncia técnica, vinculado à realidade fática-científica, no que diz respeito ao registro e escrituração contábil dos haveres/deveres de sócio/acionista que teve seu vínculo societário rompido.

A questão existente tem como ponto controvertido a busca de diretrizes técnicas-científicas, no que diz respeito a um efetivo procedimento de registro contábil, após a sociedade ter ciência do pedido de apuração de haveres/deveres, razão pela qual tornou-se oportuna a elaboração da presente Nota Técnica de Clarificação, para esclarecer e propiciar os meios adequados a uma tomada de decisão para que os relatórios contábeis reflitam fidelidade e clareza a real situação patrimonial da célula social.

- Principais elementos fáticos considerados:

- A presente nota técnica de clarificação representa um revisionismo da nota técnica anterior de número 18/2022, em função da evolução doutrinária.

- Princípio pétreo[2] da clareza e o da fidelidade das demonstrações contábeis-financeiras, art. 1.188 do CC/2002;

- Lei 6.404/1976;

- CPC/2015;

- Critério de valorimetria que tenha lastro em um justo preço das ações a serem reembolsadas;

- Método do raciocínio lógico-contábil, oriundo da Teoria Pura da Contabilidade e suas teorias auxiliares;

- Interpretação da lei de forma epistemológica[3] pari passu com a fatores consuetudinários da ciência da contabilidade[4];

- Princípio contábil da epiqueia contabilística, que sustenta a Teoria Pura da Contabilidade, este princípio determina uma forma de interpretação razoável ou moderada de uma lei, ou de um direito postulado em juízo ou de um preceito da política contábil. Logo, temos a equanimidade ou disposição de reconhecer o direito de todas as pessoas envolvidas em uma relação, com imparcialidade e independência de juízo científico;

- A doutrina como fonte de direito e de solução de lacunas e de referência bibliográficas, com seus conceitos, em sintonia à Normatização Brasileira da Perícia Contábil, NBC TP 01 (R1), §41[5], editada em 2020 pelo Conselho Federal de Contabilidade.

- Esclarecimento técnico e as suas fundamentações

Em relação à consulta, ou seja, sobre o questionamento passamos a expor:

QUESTÃO

Como deve ser efetuada a contabilização dos haveres ou deveres de sócio/acionistas, que deixa de ser sócio/acionista e passa a ser credor e/ou devedor da sociedade a partir do rompimento do vínculo societário e precificação dos haveres/deveres, pela via do balanço de determinação, nos termos do art. 606 do CPC/2015, ou seja, lastreado no balanço especial tido como balanço extraordinário, nele incluído todos os ativos e passivos a preço de saída, inclusive os estoques e o fundo de comércio internamente desenvolvido?

- A pronúncia

Inicialmente é necessário esclarecer que o reembolso de ações de sociedades anônimas de capital fechado, as quais não tenham dispersão e liquidez via bolsa de valores, cujo pedido de reembolso é proposto pela via judicial, presume-se que seguem as determinações do CPC/2015. Pelo mesmo motivo, é o que se espera dos julgadores, quando existe a ruptura da affectio societatis e não existe liquidez e dispersão[6] para as ações. E por um critério de equidade e justiça, os haveres devem ser precificados, com a inclusão do mais importante dos ativos intangíveis, o fundo de comércio, para se evitar eventual enriquecimento sem causa dos acionistas remanescentes e da sociedade.

A ação de dissolução parcial de sociedade pode, também, ter como promovida uma sociedade anônima de capital fechado, quando demonstrado, por um ou mais acionistas, desde que representem cinco por cento ou mais do capital social, que a sociedade não preenche o seu fim social, por força do § 2o do art. 599, CPC/2015.

O CPC/2015, art. 599 prevê que: “A ação de dissolução parcial de sociedade pode ter por objeto (…) § 2o A ação de dissolução parcial de sociedade pode ter também por objeto a sociedade anônima de capital fechado (…)”.

Aplica-se a regra do direito de reembolso ao acionista dissidente. Este é um direito essencial, do qual o acionista não pode ser privado, conforme inc. V do art. 109 da Lei 6.404/1976.

Os haveres dos acionistas, por pagamento de ações de companhia de capital fechado, obtidos pela via do reembolso de suas ações, §2° do art. 45 da Lei 6.404/1976, lastreado no balanço especial, onde se incluem para apuração de haveres de acionista, relatório contábil correto e adequado denominado de “balanço especial”, o que implica em pagamentos, sendo o primeiro pagamento: relativo à parte incontroversa dos haveres, em sintonia ao §1° do art. 604 do CPC/2015, harmonizado com o §2° do art. 45 da Lei 6.404/1976, e o segundo pagamento, após a precificação do balanço especial e do trânsito em julgado[7] da peleia jurídica.

A doutrina[8] especializada na Lei 6.404/1976, apresenta o seguinte conceito para balanço especial:

BALANÇO ESPECIAL (§ 2° do art. 45) – balanço real que prestigia e valoriza a equidade[9] contábil, onde a essência se sobrepõe à forma, uma contraposição ao balanço patrimonial putativo[10]. Sinônimo de balanço de determinação, é específico para a apuração dos haveres do acionista que está se desligando da sociedade, pois determina o valor a ser reembolsado ao acionista que se despede ou que foi expulso. Este balanço deve ser prioritariamente elaborado por perito em contabilidade com notória capacidade e independência em relação à sociedade e aos acionistas.

Entre os direitos pétreos do acionista que se despede, está o de receber o justo preço pelas suas ações, que por lógica, deve estar em simetria ao que denominamos de critério patrimonial[11].

Avulta, também, o direito das sociedades, haveres e/ou deveres, em caso de resolução da sociedade em relação a um ou mais sócios.

Surge então a questão dos registros contábeis destes valores, em especial, os estoques e o fundo de comércio, os quais estão integram os haveres ou deveres[12].

Os haveres, quando o sócio/acionista deixa de ser proprietário e passa a ser credor, momento em que exerce o seu direito de retirada, devem ser transferidos do patrimônio líquido, inclusive o fundo de comércio internamente desenvolvido, cujo registro primário representa débito no ativo intangível e crédito no Patrimônio Líquido. Hipótese da diminuição do número de ações, seu cancelamento e alteração no estatuto social, sem a manutenção destas ações, como em tesouraria[13].

O reconhecimento e a transferência dos haveres ocorre por meio de débito nas respectivas contas do patrimônio líquido, em contrapartida, a crédito no exigível a longo prazo, para após realizar o efetivo pagamento. Esclarecemos que se o fundo de comércio, por força do art. 179[14] da Lei 6.404/1976 deve ser contabilizado quando adquirido; é lógico que quando for pago ou a dívida reconhecida junto ao acionista retirante, mesmo que este fundo tenha sido desenvolvido internamente sem aquisição junto a terceiros, sob o crivo da ampla defesa e do contraditório, amparado em laudo de perito judicial/arbitral, também seja contabilizado. Pois não se pode registrar a saída de caixa ou equivalente de caixa sem a devida contrapartida, no passivo exigível a longo prazo, conta onde o acionista está figurado como um credor da companhia. É lógico, que o não reconhecimento do principal ativo intangível ou fundo de comércio, implica na criação de um balanço putativo. Pois, não existe dúvida da existência do ativo intangível, a questão a ser respondida pela perícia contábil, é se tem preço positivo goodwill ou negativo badwill.

O primeiro registro básico, reconhecimento do fundo de comércio no ativo intangível e patrimônio líquido, tem a sua precificação pelo método holístico, sendo que a parcela do fundo de comércio, não pertencente ao sócio/acionista retirante, deve em todos os exercícios sociais subsequentes, ser submetida ao teste de impairment of goodwill, que significa a realização de um teste para verificar a existência de perdas por imparidade do fundo de comércio, ou seja, diminuição do preço original que deve ser efetuada anualmente, preferencialmente na data do balanço, isto em harmonia ao art. 183 da Lei 6.404/1976:

No balanço, os elementos do ativo serão avaliados segundo os seguintes critérios: (…) § 3o A companhia deverá efetuar, periodicamente, análise sobre a recuperação dos valores registrados no imobilizado e no intangível, a fim de que sejam registradas as perdas de valor do capital aplicado quando houver decisão de interromper os empreendimentos ou atividades a que se destinavam ou quando comprovado que não poderão produzir resultados suficientes para recuperação desse valor; II – revisados e ajustados os critérios utilizados para determinação da vida útil econômica estimada e para cálculo da depreciação, exaustão e amortização.

A lógica contabilista evidencia que: para se retirar do patrimônio líquido o preço do reembolso ao sócio/acionista retirante, em cuja composição é possível encontrarmos a participação do sócio/acionista nas seguintes rubricas: capital social, reservas de capital, reservas de lucros, prejuízos acumulados, ações em tesouraria, ajustes de avaliação patrimonial, e fundo de comércio, ajuste de preço de ativos preço de saída, entre outras; é evidente que tem que existir tais valores contabilizados, ou seja, reconhecidos na escrituração contábil em simetria aos princípios da Teoria Pura da Contabilidade. Sendo deveras relevante o fato de que, a manutenção dos valores do sócio/acionista retirante, que deixou de ser acionista e virou credor da companhia; no patrimônio líquido, configura um balanço putativo por erro material de cognição, seja por ação ou por omissão, e por violação dos princípios da fidedignidade[15] e da clareza[16]. E este erro material pode gerar interpretações erradas por parte de fornecedores, instituições financeiras e demais credores da companhia, quando for por eles analisados os indicadores de liquidez e/ou rentabilidade. Manter no patrimônio líquido dívidas para com os sócios, significa falsear a fidedignidade e real situação patrimonial. Os princípios aqui referenciados, o da fidedignidade e o da clareza criam o fenômeno da equanimidade ou disposição de reconhecer o direito de todas as pessoas e utentes dos relatórios, que estão envolvidas em uma relação com imparcialidade. Logo, afastada toda e qualquer influência ou interesse profano, evitando-se excesso por uma interpretação extensiva e viciada, ambígua ou polissêmica, para prevalecer à equidade.

Esta pronúncia foi parafraseada a partir de nossas doutrinas: HOOG, Wilson A. Z. Lei das Sociedades Anônimas. 7. ed., 2022, Juruá Editora, e o livro Resolução de Sociedades e Avaliação do Patrimônio na Apuração de Haveres ou deveres, 8 ed. Juruá Editora, 2022.

Na hipótese de o balanço de determinação apresentar “patrimônio líquido negativo”, por superação das dívidas em relação a soma dos bens e direito, em especial a conta de prejuízos acumulados, mas não a única, a participação dos sócio no patrimônio líquido negativo, representa um dever de repor as perdas, em sintonia ao art. 1.007 do CC/2002, salvo disposição contratual em sentido contrário. Salientando que o capital social representa a principal garantia aos credores, e se este capital social foi corroído por prejuízos, todos os sócios têm o dever de repor esta perda, vide art. 1.032 do CC/2002. Então os deveres devem ser contabilizados, como um ativo circulante, débito, direito de a sociedade receber do sócio retirante, e crédito no patrimônio líquido, mediante pedido contraposto nos termos do art. 602 do CPC.

Na hipótese de o balanço de determinação apresentar “patrimônio líquido positivo”, por superação do preço dos bens e direitos em relação às dívidas; deve o valor correspondente à participação do sócio/acionista ser transferido do patrimônio líquido para o passivo circulante em simetria aos princípios pétreos da fidelidade do balanço, e o da epiqueia contabilística, somente assim existirá uma harmonia na composição patrimonial, sendo que juros ou correções monetárias por impontualidade no pagamento dos créditos, “haveres”, dos sócios/acionista retirantes, configuram despesas financeiras, porém sempre respeitando o regime de competência para tal fato.

Exemplificando os registros dos haveres:

| Balanço Patrimonial antes do pedido reembolso de ações | ||||

| Ativo Circulante | Passivo Circulante | |||

| Caixa/banco | 1.500 | Haveres sócio/ acionista | ||

| Estoques a preço de entrada | 500 | |||

| Ativo não circulante | Patrimônio Líquido | 2.000 | ||

| Ativo Intangível | Capital social | 1.000 | ||

| Fundo de comércio | Reservas de lucros | 1.000 | ||

| Intangível Fundo de Comércio | ||||

| Total ativo | 2.000 | Total passivo | 2.000 | |

| Lançamentos/Registros sócios/acionista – reembolso dos haveres 20% sobre o PL. |

||

| Débito | Crédito | |

| Ativo Circulante | ||

| Estoques | 500 | |

| Patrimônio Líquido | ||

| Valorimetria do estoque a preço de saída | 500 | |

| Ativo Intangível | ||

| Valorimetria do Fundo de comércio | 400 | |

| Patrimônio Líquido | ||

| Valorimetria do Fundo de comércio | 400 | |

| Patrimônio Líquido | ||

| Capital social | ||

| Reembolso/Haveres | 200 | |

| Passivo Circulante | ||

| Haveres Capital Social | 200 | |

| Patrimônio Líquido | ||

| Valorimetria do Fundo de comércio | 80 | |

| Passivo Circulante | ||

| Haveres Fundo de comércio | 80 | |

| Patrimônio Líquido | ||

| Reservas de lucros | 200 | |

| Passivo Circulante | ||

| Haveres Reserva de lucros | 200 | |

| Patrimônio Líquido | ||

| Reembolso estoque preço de saída | 100 | |

| Passivo Circulante | ||

| Haveres estoque preço de saída | 100 | |

| TOTAL -LANÇAMENTOS | 1.480 | 1.480 |

| Balanço patrimonial após pedido de haveres | ||||

| Ativo circulante | 2.500 | Passivo circulante | 580 | |

| Caixa/banco | 1.500 | Haveres sócio/ acionista | 580 | |

| Estoque a preço de saída | 1000 | |||

| Ativo não circulante | 400 | Patrimônio líquido | 2.320 | |

| Intangível | Capital social | 800 | ||

| Fundo de comércio | 400 | Reservas de lucros | 800 | |

| Fundo de comércio | 320 | |||

| Ajuste estoque preço saída | 400 | |||

| Total Ativo | 2.900 | Total Passivo | 2.900 | |

Parágrafos de ênfase:

- Sem embargos ao fato de que o Balanço de Determinação não seja obrigatória a sua escrituração no Sped contábil, os “efeitos de valorimetria” do balanço de determinação devem ser considerados no balanço ordinário, ou seja, os lançamentos conforme anteriormente demonstrado. Como efeitos de valorimetria consideramos: “caixa dois”, reavaliações de imobilizados com o seu IR e CS diferidos, valorimetria do fundo de comércio, ajuste de estoque a preço de saída, passivos ocultos ou fictícios, e ativos ocultos ou fictícios entre outros. Sendo que à título de exemplo, a baixa da reavaliação de imobilizado ou do preço de saída do estoque existente na data base da resolução da sociedade, ocorre pela sua realização decorrente de alienação, isto é uma questão de raciocínio lógico contábil, pois se o balanço ordinário que continha caixa dois, imobilizado com preço defasado, e duplicatas pagas no passivo entre outros incongruências ou ilusionismo, é claro que após o reconhecimento dos haveres/deveres, não deve o balanço ordinário voltar a sua situação anterior de putativo.

- Os “efeitos de valorimetria” que alicerçam o balanço extraordinário, conhecido como Balanço de Determinação, não são simples coadjuvantes ou meros figurantes, e sim, os verdadeiros protagonistas da real situação patrimonial, todos os “ativos e passivos a preço de saída”, que estão previstos implicitamente no art. 606 do CPC, na doutrina e na jurisprudência.

- Os “efeitos de valorimetria”, constantes do balanço de determinação, devem ser escriturados respeitando-se as regras do art. 1184 do CC/2002, individuação, clareza e caracterização do documento de suporte, além da elaboração do balancete diário, referente à data da saída do sócio/acionista, em harmonia ao art. 1186 do CC/2002. Sob pena de violar o princípio da fidelidade e clareza, pois violar este princípio contábil pétreo, é muito mais grave que transgredir uma norma qualquer, porquanto, a desatenção ao princípio representa uma insurgência contra toda a Teoria Pura da Ciência da Contabilidade, configurando uma subversão de valores contundentes da estrutura lógica do objeto e objetivo da contabilidade e; uma apologia extrema ao abominável ilusionismo contábil. Pois, a necessidade de se escriturar os efeitos do balanço de determinação relativos a apuração de haveres, dentro do PL nos balancetes e balanços ordinários, não se trata de uma revelação deste signatário, e sim, de uma mera constatação, vinculada à prevalência da essência dos fenômenos patrimonais, sobre os balanços putativos, pois se os itens, contas ou rubricas contábeis, que compõem os haveres não estiverem escriturados no patrimônio líquido, não existe condições lícitas de se fazer a baixa no PL e o provisionamento para o pagamento dos haveres ao sócio retirante.

- Sendo que o valor incontroverso[17] dos haveres deve ser transferido de cada uma das contas do patrimônio líquido, para o passivo circulante – haveres de ex-sócio/acionistas, em simetria ao §1º do art. 604 do CPC. Esta data da transferência dos valores do PL para o Passivo, será a determinada pelo art. 605 do CPC.

- Diagnóstico relativo ao epicentro da questão técnica:

Chamar o fenômeno, da escrituração dos haveres, à ordem científica contábil-jurídica, nos permite compreender por que um juízo científico de ponderações, na sua máxima de conhecimento tido como “sã crítica”[18], que o sócio/acionista passa a ser credor ou devedor, portanto, deixa de ser sócio/acionista, e isto nos permite concluir pela necessidade de se escriturar o débito, deveres, do sócio/acionista no ativo circulante, e o crédito, haveres, no passivo circulante, bem como, os concernentes efeitos das respectivas precificações do fundo de comércio e ajuste do estoque a preço de saída.

- Encerramento:

Este documento, representa uma Nota Técnica Contábil de Clarificação, emitida pelo laboratório de perícia forense-arbitral, Zappa Hoog e Petrenco, sobre o fenômeno contábil, questionado, uma vez que esta Nota Técnica afasta as ficções e esclarece os equívocos de acepção e reconduz os fatos a uma correta interpretação contábil científica lastreada na doutrina.

[1] Nota Técnica Contábil de Clarificação – é um documento elaborado por um profissional contador, especializado em determinado assunto. E é emitida quando identificada a necessidade de uma clarificação técnica, ou seja, uma fundamentação formal e específica para oferecer uma solução para uma tomada de decisão em um caso em concreto, evitando a partir desta pronúncia, interpretações polissêmicas ou ambíguas.

[2] Princípio pétreo da contabilidade – Dispositivo que equivale a um axioma, pois não pode ser alterado, já que objetiva impedir inovações em temas vitais, como por exemplo, a fidelidade e clareza da real situação patrimonial, onde todos os atos e fatos patrimoniais, principalmente o fato de que todos os ativos e passivos devem ser reconhecidos. Um princípio pétreo, como o da fidelidade e clareza, no abrigo da teoria da substância sobre a forma, é um princípio que tem por finalidade demonstrar a situação real, das atividades peculiaridades de uma célula social. Representa um atributo à escrituração contábil.

[3] Interpretação epistemológica – representa um estudo crítico dos princípios, dos teoremas, das hipóteses e dos resultados dos diversos fenômenos e suas patologias. E surge no curso de uma investigação científica ou na reflexão da busca de soluções de problemas, métodos e teorias. (HOOG, Wilson A. Zappa. Moderno Dicionário Contábil. 12. ed. Curitiba: Juruá Editora, 2022, no prelo.)

[4] Os fatores consuetudinários da Ciência Contábil são os aspectos relativos aos usos e costumes científicos, comuns à maioria dos lidadores da ciência social contábil, situação em que a essência dos atos e fatos se sobrepõe à forma. São as regras, princípios, convenções e normas de conhecimento notório pela maior parte da população de contadores contemporâneos. Pelo viés da logística contábil, estas regras ou fatores cognitivos, em sua grande maioria são utilizados como uma forma de concordância de ideias, de opiniões entre os provedores e repetidores da ciência. Usos e costumes levarão em consideração os objetivos, os fins da norma, tem-se que observar a finalidade da norma descobrindo-se a racionalidade da própria norma, qual o seu conteúdo, qual a sua missão.

[5] NBC TP 01 (R1), §41: “Tratando-se de termos técnicos atinentes à Ciência Contábil, devem ser acrescidos dos seus respectivos conceitos doutrinários, sentido e alcance contabilístico de cada um dos termos técnicos, além de esclarecimentos adicionais ou em notas de rodapé. É recomendada a utilização daqueles termos já consagrados pela literatura contábil.”

[6] Liquidez e dispersão no mercado – são dois relevantes fatores, cuja combinação representa o estado de um bom investimento de ações em companhias de capital aberto. O estado de “liquidez” é quando a espécie ou classe de ação, ou certificado que a represente, integre índice geral representativo de carteira de valores mobiliários admitido à negociação no mercado de valores mobiliários, no Brasil ou no exterior, definido pela Comissão de Valores Mobiliários. Já a “dispersão” é quando o acionista controlador, a sociedade controladora ou outras sociedades sob seu controle detiverem menos da metade da espécie ou classe de ação. A falta de liquidez e dispersão de ações dá ao acionista dissidente de deliberação da companhia (assembleia especial) o direito de reembolso de suas ações.

[7] Trânsito em julgado – é um termo jurídico que tem o sentido de se referir ao momento em que existe uma decisão, sentença ou acordão, que põe fim a uma demanda, formando a pronúncia judicial definitiva, ou seja, não podendo mais a demanda ser objeto de recurso.

[8] HOOG, Wilson A. Z. Dicionário de Vocabulários da Lei das Sociedades Anônimas – Lei 6.404, de 15.12.1976. Curitiba: Juruá, 2022.

[9] Equidade – conjunto de princípios imutáveis de justiça, que representa a essência sob a forma. A verdade real, que leva a um critério de moderação e de igualdade, ainda que em detrimento da forma e espanca os interesses contrários à isonomia.

[10] Balanço que aparenta ser verdadeiro, certo, sem o ser; suposto, reputado. Este fato de que o Balanço Patrimonial é uma peça insuficiente, é notório. HOOG, Wilson Alberto Zappa. Prova Pericial Contábil – Teoria e Prática. Revista e Atualizada com a NBC PP nº 1 (R1), e a NBC TP nº 1 (R1). 16. ed. Curitiba: Juruá, 2020. A doutrina revela de forma explícita as principais causas da inutilidade do balanço para efeito da apuração dos haveres de sócios que se desligam.

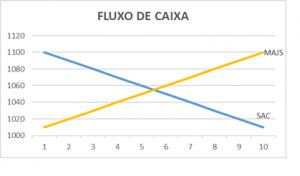

[11] Critério patrimonial – tudo o que está vinculado ao objeto da ciência da contabilidade, o patrimônio, ou seja, a riqueza, material ou imaterial vinculada às células sociais, (ativo, passivo e rédito). Portanto, uma avaliação por critério patrimonial de apuração de haveres, significa uma precificação pela via da métrica: balanço de determinação, nele incluído os intangíveis como o fundo de comércio internamente desenvolvido. Logo, diferencia-se de critérios financeiros, como o fluxo de caixa descontado. Outros exemplos de critérios patrimoniais, são as avaliações do fundo de comércio pelo método holístico, e o lucro cessante pela margem de contribuição vinculada ao método direto e/ou o indireto. Um critério patrimonial busca o valor patrimonial real com certeza científica. Como destaque, o art. 606 do CPC/2015, prevê e determina como critério o valor patrimonial avaliando-se bens, direitos e obrigações, ou seja, o ativo e o passivo, inclusive os intangíveis, em simetria ao art. 1.031 do CC/2002, que prevê a elaboração de um balanço especial. O egrégio Superior Tribunal de Justiça tem objetivo de uniformizar a aplicação e a interpretação da Lei Federal. O STJ é a última instância da Justiça para as causas infraconstitucionais de modo que a pronúncia do STJ reflete, como a última palavra, a métrica de avaliação de quotas/ações adotado pelo Poder Judiciário Brasileiro, pois a questão, apuração de haveres diz respeito à Lei Federal. O STJ deixou bem claro que a apuração dos haveres do sócio retirante deverão contemplar os bens corpóreos e incorpóreos, a fim de que os ativos intangíveis sejam contemplados nos haveres. E que resultados negativos não significa necessariamente que ela não tenha fundo de comércio. Como segue: “EMENTA: DIREITO SOCIETÁRIO. DISSOLUÇÃO PARCIAL DE SOCIEDADE. APURAÇÃO DE HAVERES. INCLUSÃO DO FUNDO DE COMÉRCIO. 1. De acordo com a jurisprudência consolidada do Superior Tribunal de Justiça, o fundo de comércio (hoje denominado pelo Código Civil de estabelecimento empresarial – art. 1.142) deve ser levado em conta na aferição dos valores eventualmente devidos a sócio excluído da sociedade. 2. O fato de a sociedade ter apresentado resultados negativos nos anos anteriores à exclusão do sócio não significa que ela não tenha fundo de comércio. 3. Recurso especial conhecido e provido. RECURSO ESPECIAL Nº 907.014 – MS (2006⁄0265012-4) DJe 19/10/2011, MINISTRO ANTONIO CARLOS FERREIRA.”

[12] Haveres e deveres de acionista retirante – a regra é: o acionista que se desliga, deixa de ser acionista e passa a ser credor da sociedade ou devedor. Surgindo com isto a expressão: apuração de haveres e/ou deveres. Haveres e deveres significam a precificação do montante correto a ser realizado, logo, liquidado. Haveres significa que o acionista que se retira tem um crédito a receber e deveres significa que o acionista que se retira tem um débito, como empréstimos, valores a indenizar por atos de desvio de finalidade, entre outros, observando os termos do art. 602 do CPC/2015. Os haveres dependem de uma avaliação por critério patrimonial de apuração de haveres, o que significa uma precificação pela via da métrica: balanço de determinação, nele incluído todos os ativos e passivos, e inclusive os intangíveis como o fundo de comércio internamente desenvolvido, cujo procedimento de valorimetria pode ser pelo método holístico, a utilização do balanço de determinação como critério de valorimetria, é uma questão pétrea, desde que no estatuto social não esteja pactuado um critério diverso.

[13]A manutenção de ações em tesouraria, implica necessariamente na observação plena dos seguintes artigos: do art. 30 da Lei 6.404/1976: “A companhia não poderá negociar com as próprias ações. § 1º Nessa proibição não se compreendem: a) as operações de resgate, reembolso ou amortização previstas em lei; b) a aquisição, para permanência em tesouraria ou cancelamento, desde que até o valor do saldo de lucros ou reservas, exceto a legal, e sem diminuição do capital social, ou por doação(…) ;” e do art. 45 da Lei 6.404/76: “Art. 45. O reembolso é a operação pela qual, nos casos previstos em lei, a companhia paga aos acionistas dissidentes de deliberação da assembleia-geral o valor de suas ações. (…) § 5º O valor de reembolso poderá ser pago à conta de lucros ou reservas, exceto a legal, e nesse caso as ações reembolsadas ficarão em tesouraria”. Portanto, existe um condicionador e limitador para o registro de ações em tesourarias, que é: a aquisição pela companhia das ações do acionista retirante, para permanência em tesouraria, somente é possível, se existir do saldo suficiente de lucros ou reservas, exceto a reserva legal suficiente para se efetuar o reembolso, permanecendo na integra o registro do capital social. Ou seja, é proibido as companhias adquirirem as próprias ações, utilizado recursos do capital social, e da reserva legal, estando implícito que o saldo de prejuízos acumulados devem ser diminuídos das saldos das contas de reservas, e que a obtenção de empréstimos/financiamento para aquisição das próprias ações é uma falácia, por partir de premissa equivocada, pois empréstimos/financiamentos não são registradas como reservas ou lucros em contas integrantes do patrimônio líquido.

[14] Lei 6.404/1976, art. 179. As contas serão classificadas do seguinte modo: (…) VI – no intangível: os direitos que tenham por objeto bens incorpóreos destinados à manutenção da companhia ou exercidos com essa finalidade, inclusive o fundo de comércio adquirido.

[15] Da fidelidade – para a contabilidade, é um princípio que tem por finalidade demonstrar a situação real das atividades peculiaridades de uma célula social. Representa um predicado à escrituração contábil. É uma característica essencial do balanço patrimonial. E este princípio inclui-se na amplitude dos princípios de contabilidade geralmente aceitos referenciado no art. 177 da Lei 6.404/1976. E em decorrência da lógica, afirmamos que os princípios são pré-existentes, ou seja, existem antes da legislação, e esta legislação, em função da importância dos princípios foi moldada por eles. A violação de um princípio é muito mais grave que a simples violação de uma lei. Pois a desatenção a um princípio implica em uma grave ofensa, que vai além do mandamento obrigatório, uma vez que fere todo um sistema que consubstancia o espírito da legislação brasileira. Os princípios representam a essência dos fatores originários e consuetudinários da ciência social da contabilidade, que descreve a contabilidade como ela é, portanto, as verdades reais estribadas no conhecimento da ciência da contabilidade. A priori, os princípios de contabilidade significam os parâmetros ditos como referentes. Claudica qualquer ideia de que a fidelidade, não se aplica na elaboração do balanço patrimonial.

[16] Clareza (art. 176 da Lei 6.404/1976) – O princípio da clareza exige que o balanço seja organizado de forma a não se prestar a interpretações dúbias da composição dos elementos patrimoniais e suas respectivas funções. HOOG, Wilson A. Z. Dicionário de Vocabulários da Lei das Sociedades Anônimas – Lei 6.404, de 15.12.1976. Curitiba: Juruá, 2022.

[17] Valor Incontroverso – valor incontroverso é aquele que não se tem dúvida, ou seja, é aquele que não é possível contraditar por apresentar uma asseguração razoável. Como exemplo: um balanço aprovado por todos os sócios, em assembleia ou reunião de sócios, tem o seu patrimônio líquido, tido como um valor introvertido entre os sócios. E se não foi aprovado por um ou mais sócios, que alegam, que o preço é superior ao valor aprovado pela maioria, este valor, que tecnicamente o correto seria denominado de preço, e aprovado pela maioria, é incontrovertido, sendo controvertido apenas a diferença entre o valor aprovado e o seu excedente alegado pelos dissidentes. O contrário também é verdadeiro, ou seja, se for alegado pelos dissidentes que o preço é menor ao atribuído pelo balanço aprovado, o menor preço é tido como incontroverso. Em resumo, incontrovertido, sempre é o menor preço diante de duas ou mais precificações, o que não significa, que o preço incontrovertido seja a verdade, ou o justo. E o preço controvertido, para ser solucionado, depende de exame técnico-pericial imparcial e independente das precificações alegadas. O valor incontroverso representa o valor mínimo, entre o que sócios entendem como sendo o preço real das quotas, portanto, este montante, incontrovertido, existe, ainda que em valor mínimo. Sem embargos ao fato que, do preço incontrovertido dos haveres, é possível a compensação com valores devidos pelo sócio que se desliga. A existência de um laudo de avaliação não significa que o valor deste laudo seja incontrovertido, pois somente será, se o laudo for aprovado por assembleia ou reunião de sócios. A parte controvertida dos haveres e/ou deveres, pode ter como lastro denúncias de incidentes de falsificação, como inserção de despesas inexistentes, omissões de receitas, ocultação de ativos ou passivos. A arguição de falsidade vem expresso no teor dos artigos 430 a 433 do Código de Processo Civil.

[18] Sã crítica -é a operação intelectual, que constitui em um conjunto de regras da correta compreensão do conhecimento, como: a lógica; a experiência e testabilidade, a epistemologia, os conceitos, as teorias, os princípios, os teoremas, as leis científicas, a legislação e as doutrinas, que devem ser consideradas em conjunto para assegurar uma pronúncia que seja no mínimo, equitativamente científica, provável, razoável e proporcional, sem embargos ao fato notório de que no âmbito da ciência, a verdade absoluta não existe, é apenas uma utopia.

REFERÊNCIAS

BRASIL. Lei 13.105, de 16 de março de 2015. Código de Processo Civil.

_____. Lei 6.404 de 15 de dezembro de 1976. Dispõe sobre as Sociedades por Ações.

_____. Lei 13.709, de 14 de agosto de 2018. Lei Geral de Proteção de Dados Pessoais (LGPD).

_____. Conselho Federal de Contabilidade. NBC TP 01 (R1), de 19 de março de 2020. Dá nova redação à NBC TP 01, que dispõe sobre perícia contábil.

HOOG, Wilson A. Z. Dicionário de Vocabulários da Lei das Sociedades Anônimas – Lei 6.404, de 15.12.1976. Curitiba: Juruá, 2022. 286 p.

_____. Lei das Sociedades Anônimas. 7. ed., Curitiba: Juruá, 2022, no prelo.

_____. Moderno Dicionário Contábil. 12. ed. Curitiba: Juruá Editora, 2024.

_____. Resolução de Sociedades e Avaliação do Patrimônio na Apuração de Haveres ou deveres, 8 ed. Juruá 2022.

[i]Wilson A. Zappa Hoog é sócio do Laboratório de Perícia-forense arbitral Zappa Hoog & Petrenco, perito em contabilidade e mestre em direito, pesquisador, autor da Teoria Pura da Contabilidade e suas teorias auxiliares, doutrinador, epistemólogo, com 49 livros publicados, sendo que existe livro que já atingiram a marca da 17ª edições.

Publicado em 13/06/2024